文:權(quán)衡財(cái)經(jīng)iqhcj研究員 錢芬芳

編:許輝

河南嘉晨智能控制股份有限公司(簡稱:嘉晨智能)擬在北交所上市,保薦機(jī)構(gòu)為中金公司,2025年9月19日審核進(jìn)程為中止?fàn)顟B(tài)。公司本次發(fā)行前總股本為5,100萬股,本次擬發(fā)行人民幣普通股數(shù)量不超過1,700萬股股票(未考慮超額配售選擇權(quán)的情況下),占發(fā)行后總股本的25.00%;發(fā)行后公眾股東持股比例不低于公司股本總額的25%。公司此次擬投入2.6億元,用于電氣控制系統(tǒng)生產(chǎn)基地建設(shè)項(xiàng)目和研發(fā)中心建設(shè)項(xiàng)目。

股東僅四家,控制權(quán)集中,付千萬元和解入股協(xié)議;毛利率逐年下滑,政府補(bǔ)助占比高;核心原材料來源單一,依賴單一供應(yīng)商;客戶集中度高,第二大股東系公司第一大客戶;應(yīng)收賬款走高,存貨占比大,產(chǎn)能利用率走低募資擴(kuò)產(chǎn)。

股東僅四家,控制權(quán)集中,付千萬元和解入股協(xié)議

截至招股說明書簽署日,公司第一大股東姚欣直接持有公司31,300,346股股份,占公司股本總額的61.37%;姚欣直接持有公司股東上海眾鼎82.07%的出資份額,通過上海眾鼎間接持有公司7.17%的股份,并擔(dān)任上海眾鼎的執(zhí)行事務(wù)合伙人。姚欣直接及間接合計(jì)持有公司68.54%的股份。

姚欣直接持有公司31,300,346股股份,占公司股本總額的61.37%,直接控制公司61.37%的表決權(quán);通過上海眾鼎控制公司4,453,779股股份的表決權(quán),占公司股份表決權(quán)總數(shù)的8.73%。姚欣直接及間接合計(jì)控制公司70.10%的表決權(quán)。綜上,姚欣直接及間接合計(jì)持有公司68.54%的股份,控制公司70.10%的表決權(quán),為公司的控股股東和實(shí)際控制人。

李飛先生,1979年10月出生,中國國籍,無境外永久居留權(quán),研究生學(xué)歷,南京航空航天大學(xué)電力電子與電力傳動專業(yè)工學(xué)碩士,同濟(jì)大學(xué)工商管理碩士,高級工程師。2017年1月至2021年9月,擔(dān)任嘉晨有限首席技術(shù)官,2022年1月至今,擔(dān)任嘉晨云控執(zhí)行董事。

據(jù)裁判文書網(wǎng)(2021)豫民終1167號文件顯示,與GE Ventures LLC的糾紛,姚欣于2022年2月27日以雙方達(dá)成和解為由向法院書面申請撤回上訴。事情緣于2015年5月29日,GE Ventures LLC(以下簡稱GEV)與姚欣、公司簽訂《獨(dú)家購股選擇權(quán)協(xié)議》,協(xié)議約定,姚欣授予GEV一項(xiàng)獨(dú)家且不可撤銷的選擇權(quán),以使選擇權(quán)持有人或其指定人士有權(quán)以36萬元人民幣的價(jià)格購買姚欣持有的嘉晨電器3%的股權(quán)。

后該行權(quán)事宜,各方之間產(chǎn)生爭議,簽訂和解協(xié)議,和解金額為200萬美元,公司先付款;姚欣于2022年2月22日和2022年2月24日向嘉晨智能支付最終和解金及涉及所得稅款、手續(xù)費(fèi)(1,283.39元)共計(jì)人民幣12,662,683.39元,前述和解金及涉及所得稅款、手續(xù)費(fèi)最終由姚欣承擔(dān)。至此,GETD獨(dú)家購股選擇權(quán)消滅,各方就該事項(xiàng)無糾紛及潛在糾紛。

毛利率逐年下滑,政府補(bǔ)助占比高

嘉晨智能主營業(yè)務(wù)為電氣控制系統(tǒng)產(chǎn)品及整體解決方案的研發(fā)、生產(chǎn)和銷售,主要產(chǎn)品包括電機(jī)驅(qū)動控制系統(tǒng)、整機(jī)控制系統(tǒng)和車聯(lián)網(wǎng)產(chǎn)品及應(yīng)用等,目前下游主要應(yīng)用場景為工業(yè)車輛,并已逐步拓展至挖掘機(jī)械、高空作業(yè)機(jī)械等其他工程機(jī)械場景以及場地車、移動機(jī)器人等多元化應(yīng)用領(lǐng)域。2022年-2024年,公司營業(yè)收入分別為3.362億元、3.763億元和3.815億元,凈利潤分別為5662.3萬元、4927.48萬元和5737.47萬元。

權(quán)衡財(cái)經(jīng)iqhcj注意到,公司的主營業(yè)務(wù)收入由電機(jī)驅(qū)動控制系統(tǒng)、整機(jī)控制系統(tǒng)、車聯(lián)網(wǎng)產(chǎn)品及應(yīng)用與技術(shù)服務(wù)業(yè)務(wù)構(gòu)成,報(bào)告期內(nèi),電機(jī)驅(qū)動控制系統(tǒng)業(yè)務(wù)銷售收入占比分別為74.20%、72.64%和73.42%,為公司銷售業(yè)務(wù)的核心組成部分;整機(jī)控制系統(tǒng)業(yè)務(wù)銷售占比整體在20.00%至30.00%之間,為公司第二大收入來源。

報(bào)告期內(nèi),公司毛利率分別為31.84%、30.06%及29.81%,同期同行業(yè)上市公司毛利率平均值分別為30.70%、28.46%及25.84%,毛利率差異分別為1.14%、1.60%及3.97%。

報(bào)告期內(nèi),公司計(jì)入當(dāng)期損益的政府補(bǔ)助分別為1,378.31萬元、1,424.63萬元和1,696.06萬元,占利潤總額的比例分別為22.79%、27.90%和27.81%,其中軟件產(chǎn)品增值稅退稅金額分別為753.04萬元、820.84萬元和792.26萬元,計(jì)入非經(jīng)常性損益的政府補(bǔ)助分別為578.22萬元、503.27萬元和806.87萬元。

核心原材料來源單一,依賴單一供應(yīng)商

報(bào)告期內(nèi),嘉晨智能向前五大供應(yīng)商采購電機(jī)控制器、接觸器及其他電子元器件等原材料的金額分別為1.319億元、1.823億元和1.705億元,占當(dāng)期采購總額的比例分別為65.47%、79.89%及68.29%,占比較高。

公司核心零部件電機(jī)控制器以“外采+自制”方式獲取,主要向颯派集團(tuán)采購,報(bào)告期內(nèi),電機(jī)控制器的原材料采購成本占比為45.07%、68.40%、52.72%。報(bào)告期內(nèi),公司采用自制電機(jī)控制器硬件的電機(jī)驅(qū)動控制系統(tǒng)收入分別為5,738.93萬元、5,487.36萬元和8,297.12萬元,占電機(jī)驅(qū)動控制系統(tǒng)總收入的比例分別為23.01%、20.08%和29.62%。

報(bào)告期內(nèi),嘉晨智能向颯派集團(tuán)采購ZAPI、INMOTION品牌電機(jī)控制器、電氣部件、結(jié)構(gòu)件等原材料的金額分別為9,254.33萬元、1.596億元和1.326億元,占當(dāng)期采購總額的比例分別為45.94%、69.96%和53.10%,占比較高。颯派集團(tuán)包括天津颯派傳動有限公司、颯派(上海)電子設(shè)備有限公司、ZAPISPA、Schabmüller GmbH及ZTPs.r.l。

據(jù)公開資料顯示,颯派(上海)電子設(shè)備有限公司2016年曾有過一次自動化控制器及配套機(jī)電設(shè)備生產(chǎn)加工項(xiàng)目未驗(yàn)先投,涉及環(huán)保違法違規(guī)建設(shè)被清理整治。據(jù)津辰環(huán)罰字[2018]ZH2018062801號文件顯示,另一家子公司天津颯派傳動有限公司曾在2018年因噴漆、浸漆工藝需要配套建設(shè)的環(huán)境保護(hù)設(shè)施未經(jīng)驗(yàn)收,建設(shè)項(xiàng)目即投入生產(chǎn)被天津市北辰區(qū)環(huán)境保護(hù)局處罰20萬元。

目前公司與颯派集團(tuán)簽訂的年度采購協(xié)議約定若公司無法實(shí)現(xiàn)雙方協(xié)商的對颯派集團(tuán)相關(guān)產(chǎn)品的采購金額,公司需要向其支付采購目標(biāo)與實(shí)際完成采購額差額的百分之十作為補(bǔ)償。若公司無法實(shí)現(xiàn)颯派集團(tuán)相關(guān)產(chǎn)品的采購目標(biāo),或者未來颯派集團(tuán)受貿(mào)易政策、原材料不足或其他因素影響,不能及時(shí)足額供應(yīng)公司上述原材料,且公司短期內(nèi)找不到相應(yīng)替代原材料,將會對公司生產(chǎn)經(jīng)營產(chǎn)生不利影響。

嘉晨智能生產(chǎn)所需的MOSFET、MCU等芯片主要為英飛凌、意法半導(dǎo)體等國外品牌,公司主要通過該品牌的境內(nèi)代理商采購上述產(chǎn)品。報(bào)告期內(nèi),公司采購國外品牌MOSFET、MCU等芯片的金額分別為1,985.28萬元、1,002.13萬元和2,383.88萬元,占當(dāng)期采購總額的比例分別為9.86%、4.39%和9.55%。

各期外協(xié)加工采購金額分別為1,968.72萬元、1,056.63萬元、1,428.11萬元,主要為PCBA組件加工,前五大外協(xié)廠商中河南浩宇機(jī)械設(shè)備有限公司參保和員工人數(shù)均為0人。

客戶集中度高,第二大股東系公司第一大客戶

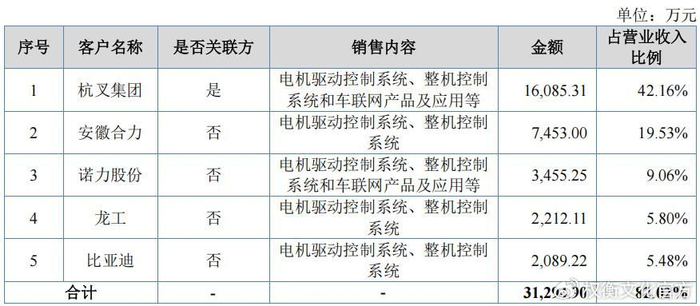

嘉晨智能主要客戶為工業(yè)車輛整車制造廠商,包括杭叉集團(tuán)、安徽合力、諾力股份、龍工、柳工、比亞迪、江淮銀聯(lián)、徐工等。報(bào)告期內(nèi),公司前五名客戶收入占營業(yè)收入的比例分別為87.05%、87.71%和82.02%,客戶集中度較高。

2022年-2024年,公司第二大股東杭叉集團(tuán)為公司第一大客戶,各期向杭叉集團(tuán)的銷售金額分別為1.78億元、1.68億元、1.61億元,各期占比分別為52.95%、44.69%、42.16%,主要銷售電氣控制系統(tǒng)和整機(jī)控制系統(tǒng);各期向杭叉集團(tuán)的采購金額分別為19.82萬元、4.70萬元、6.7萬元,主要采購電機(jī)控制器、電動叉車等。

根據(jù)《中國工程機(jī)械工業(yè)年鑒2024》數(shù)據(jù)統(tǒng)計(jì),2023年工業(yè)車輛主要車型類別中,內(nèi)燃平衡重乘駕式叉車銷量排名前五位企業(yè)的銷量占比為85.76%,電動平衡重乘駕式叉車銷量排名前六位企業(yè)的銷量占比為79.85%,電動倉儲叉車銷量排名前六位企業(yè)的銷量占比為88.31%,中國工業(yè)車輛市場的整車制造廠集中度較高,客觀上導(dǎo)致了工業(yè)車輛關(guān)鍵零配件供應(yīng)商的客戶集中情況。未來如果公司主要客戶因產(chǎn)業(yè)政策、行業(yè)競爭、意外事件等原因,其生產(chǎn)經(jīng)營出現(xiàn)不利情形,或者公司與主要客戶合作關(guān)系發(fā)生重大不利變化,將會對公司的盈利水平造成影響。

杭叉集團(tuán)于2018年入股嘉晨智能,目前持股22.22%,為公司第二大股東,且向嘉晨智能派駐1名董事與1名監(jiān)事,為公司關(guān)聯(lián)方。公司是杭叉集團(tuán)電機(jī)驅(qū)動控制系統(tǒng)、整機(jī)控制系統(tǒng)等重要零部件主要供應(yīng)商之一,杭叉集團(tuán)自身業(yè)績增長穩(wěn)健,其對公司相關(guān)產(chǎn)品的采購金額較高。

關(guān)于關(guān)聯(lián)交易合理性,證監(jiān)會要求嘉晨智能說明杭叉集團(tuán)的入股時(shí)間、背景、入股價(jià)格及定價(jià)依據(jù),入股后對公司生產(chǎn)經(jīng)營、銷售模式、銷售定價(jià)和雙方合作關(guān)系的影響;結(jié)合杭叉集團(tuán)入股其他供應(yīng)商情況,說明參股公司的合理性。報(bào)告期內(nèi)歷次關(guān)聯(lián)交易審議程序履行情況、回避表決機(jī)制執(zhí)行情況,對不規(guī)范情形的整改情況等。

應(yīng)收賬款走高,存貨占比大,產(chǎn)能利用率走低募資擴(kuò)產(chǎn)

報(bào)告期各期末,嘉晨智能應(yīng)收賬款賬面價(jià)值分別為5,011.34萬元、4,572.63萬元和9,756.38萬元,占各期末流動資產(chǎn)的比例分別為19.51%、14.77%和25.71%。報(bào)告期各期,公司應(yīng)收賬款周轉(zhuǎn)率分別為5.43、7.44和5.04,高于可比上市公司,說明公司應(yīng)收賬款回升情況較好,壞賬風(fēng)險(xiǎn)較低。

報(bào)告期各期末,公司存貨賬面價(jià)值分別為9,907.94萬元、7,902.24萬元和7,762.87萬元,占流動資產(chǎn)比例分別為38.57%、25.53%和20.45%,主要由原材料和在產(chǎn)品構(gòu)成。

本次擬募集資金2.602億元,其中電氣控制系統(tǒng)生產(chǎn)基地建設(shè)項(xiàng)目募資1.653億元,核心目的是擴(kuò)大產(chǎn)能,研發(fā)中心建設(shè)項(xiàng)目募資9,488.76萬元。嘉晨智能本次北交所IPO擬募資2.60億元,較2022年科創(chuàng)板招股書披露的5.36億元募資額縮水近一半。

電氣控制系統(tǒng)生產(chǎn)基地建設(shè)項(xiàng)目的生產(chǎn)技術(shù)工藝與公司原有業(yè)務(wù)基本相同,是在原有生產(chǎn)技術(shù)和工藝的基礎(chǔ)上進(jìn)行的產(chǎn)能提升、設(shè)備更新和工藝升級。值得權(quán)衡財(cái)經(jīng)iqhcj注意的是報(bào)告期內(nèi),公司產(chǎn)能利用率分別為110.22%、92.97%、82.33%,呈逐年下降趨勢。

在產(chǎn)能尚未飽和的背景下,新增產(chǎn)能是否還有必要?北交所在問詢函中明確要求公司解釋募投項(xiàng)目的必要性與合理性。對此,嘉晨智能在回復(fù)中表示,公司在產(chǎn)能爬坡期產(chǎn)能利用率階段性下降有合理性。公司在手訂單持續(xù)增長,且所處行業(yè)市場空間廣闊,新增產(chǎn)能具有必要性。

注冊制下,IPO企業(yè)更應(yīng)該注重信披質(zhì)量,其經(jīng)營指標(biāo)能否滿足上市要求,后續(xù)的可持續(xù)經(jīng)營狀況,行文有限,權(quán)衡財(cái)經(jīng)iqhcj無法一一指明,本文行文均來自信源,也僅為權(quán)衡財(cái)經(jīng)iqhcj提醒利益相關(guān)方投資者更應(yīng)關(guān)注的企業(yè)風(fēng)險(xiǎn)所在,不作全面的參照。

財(cái)經(jīng)自媒體聯(lián)盟

4001102288 歡迎批評指正

All Rights Reserved 新浪公司 版權(quán)所有