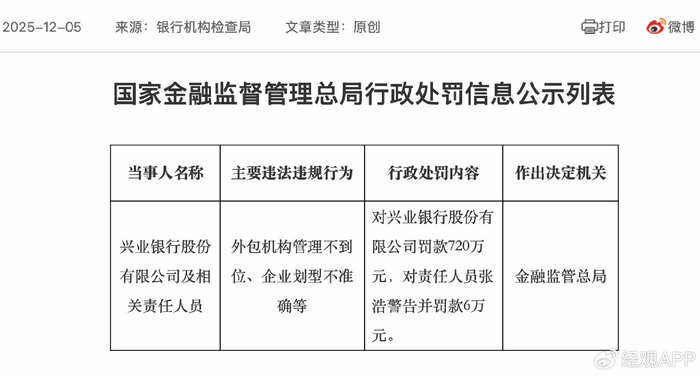

金融治理現(xiàn)代化正從制度建設(shè)邁向執(zhí)行深化,監(jiān)管問責(zé)的精準(zhǔn)化與常態(tài)化成為維護(hù)系統(tǒng)性金融穩(wěn)定的關(guān)鍵支點。國家金融監(jiān)督管理總局12月5日發(fā)布行政處罰信息,對興業(yè)銀行股份有限公司(601166.SH)因外包機(jī)構(gòu)管理不到位、企業(yè)劃型不準(zhǔn)確等違規(guī)行為,處以罰款720萬元;相關(guān)責(zé)任人張浩被給予警告并罰款6萬元。

在防范化解金融風(fēng)險、維護(hù)金融穩(wěn)定的大背景下,監(jiān)管層持續(xù)強(qiáng)化對銀行業(yè)合規(guī)行為的監(jiān)督力度。今年以來,銀行業(yè)合規(guī)經(jīng)營面臨嚴(yán)峻考驗,巨額罰單頻現(xiàn),處罰范圍覆蓋國有大行、股份制銀行、城商行、農(nóng)商行等各類機(jī)構(gòu),罰款金額與罰單數(shù)量均顯著上升。中國人民銀行聚焦支付結(jié)算、反洗錢、征信管理等高風(fēng)險領(lǐng)域,多次對大中型商業(yè)銀行開出千萬元級罰單,彰顯“強(qiáng)監(jiān)管、嚴(yán)問責(zé)”的政策導(dǎo)向。

畢馬威10月30日發(fā)布的《金融業(yè)監(jiān)管2025年二、三季度數(shù)據(jù)處罰分析及洞察建議》顯示,2025年二季度和三季度,中國人民銀行及國家金融監(jiān)督管理總局向銀行、保險等金融機(jī)構(gòu)共開出罰單735張(其中二季度279張,三季度456張),處罰金額7.96億元(其中二季度1.60億元,三季度6.36億元),涉及447家法人機(jī)構(gòu),較2024年同期相比,罰單數(shù)量上漲10.36%,罰款金額上漲49.34%,其中以2025年三季度的漲幅尤為明顯。

此次對興業(yè)銀行的處罰,暴露出兩個關(guān)鍵合規(guī)薄弱環(huán)節(jié)。其一是“外包機(jī)構(gòu)管理不到位”。隨著銀行業(yè)加速數(shù)字化轉(zhuǎn)型,大量技術(shù)開發(fā)、客戶服務(wù)、風(fēng)控模型等職能通過外包方式交由第三方承擔(dān)。然而,部分機(jī)構(gòu)在降低運營成本的同時,未能同步建立對外包方的有效監(jiān)督機(jī)制,導(dǎo)致操作風(fēng)險、數(shù)據(jù)安全風(fēng)險甚至聲譽(yù)風(fēng)險向母體傳導(dǎo)。監(jiān)管指出的問題表明,興業(yè)銀行在對外包合作方的準(zhǔn)入、持續(xù)監(jiān)控及責(zé)任邊界劃分上存在系統(tǒng)性疏漏。

其二是“企業(yè)劃型不準(zhǔn)確”。企業(yè)劃型直接關(guān)系到普惠金融統(tǒng)計、信貸資源配置及宏觀審慎評估結(jié)果。若銀行在客戶分類中出現(xiàn)偏差,不僅影響政策執(zhí)行效果,還可能造成監(jiān)管套利或資源錯配。此類問題表面看屬技術(shù)性差錯,實則反映基礎(chǔ)數(shù)據(jù)治理體系的缺失,也暴露部分機(jī)構(gòu)在業(yè)務(wù)擴(kuò)張過程中對底層合規(guī)細(xì)節(jié)的忽視。

事實上,類似“外包管理不到位”“企業(yè)劃型不準(zhǔn)確”等看似操作層面的疏漏,正成為當(dāng)前監(jiān)管的重點靶向。這表明,金融監(jiān)管的關(guān)注點已從重大違規(guī)事件轉(zhuǎn)向日常運營中的制度性缺陷。值得注意的是,2025年三季度處罰金額環(huán)比激增近三倍,顯示出監(jiān)管節(jié)奏明顯提速。處罰對象不再局限于中小金融機(jī)構(gòu),大型股份制銀行亦頻繁“上榜”。這標(biāo)志著監(jiān)管覆蓋已實現(xiàn)全類型、全層級、全流程。與此同時,處罰依據(jù)日益細(xì)化,從傳統(tǒng)信貸違規(guī)延伸至數(shù)據(jù)治理、外包管理、消費者權(quán)益保護(hù)等新興領(lǐng)域,體現(xiàn)出監(jiān)管框架的動態(tài)演進(jìn)。

面對日趨嚴(yán)格的合規(guī)要求,金融機(jī)構(gòu)亟需重構(gòu)內(nèi)控邏輯。一方面,應(yīng)將合規(guī)嵌入業(yè)務(wù)流程前端,而非僅作為事后補(bǔ)救工具;另一方面,需借助科技手段提升風(fēng)險識別能力,例如通過AI模型實時監(jiān)測外包合作方行為異常,或利用區(qū)塊鏈技術(shù)確保企業(yè)劃型數(shù)據(jù)不可篡改。更重要的是,董事會和高管層必須承擔(dān)起合規(guī)第一責(zé)任,避免“合規(guī)部門單打獨斗”的局面。

當(dāng)前密集的處罰并非監(jiān)管目的本身,而是推動行業(yè)從“規(guī)模驅(qū)動”向“質(zhì)量驅(qū)動”轉(zhuǎn)型的制度杠桿。當(dāng)粗放增長模式難以為繼,只有通過夯實治理根基、提升運營透明度的機(jī)構(gòu),才能在新監(jiān)管生態(tài)中獲得長期競爭力。興業(yè)銀行此次被罰,既是個案警示,也是整個銀行業(yè)在高質(zhì)量發(fā)展轉(zhuǎn)型路上必須跨越的合規(guī)門檻。

監(jiān)管處罰的頻率與力度,正在重塑中國金融體系的運行邏輯。每一次罰單背后,不僅是對具體違規(guī)行為的糾正,更是對金融機(jī)構(gòu)治理能力的一次壓力測試。在經(jīng)濟(jì)結(jié)構(gòu)深度調(diào)整、金融風(fēng)險交織復(fù)雜的當(dāng)下,合規(guī)已不再是成本項,而是核心資產(chǎn)。興業(yè)銀行事件提醒市場:未來銀行業(yè)的競爭,將不再是單純比拼資產(chǎn)規(guī)模或利潤增速,而是比誰的制度更健全、流程更透明、風(fēng)險更可控。當(dāng)“強(qiáng)監(jiān)管”成為常態(tài),真正的穩(wěn)健不是規(guī)避處罰,而是構(gòu)建一種無需外部強(qiáng)制即可自我約束的組織文化。這或許才是金融高質(zhì)量發(fā)展的真正起點。

(作者 胡群)

4001102288 歡迎批評指正

All Rights Reserved 新浪公司 版權(quán)所有